突然ですが、あなたの定年退職後のお金は足りていますか?

定年を目の前にしている方であれば、一度はお金の心配をするものです。

定年後2000万円問題が話題になってから、老後資金のことを考え始めた方は多いと思います。

しかし、問題が解決したという人は、ほんの一握りの人だけ。

多くの人は、不安に感じたものの、解決できず、忘れたように振る舞っているのが現状です。

結局、情報が多すぎて、何をして良いかわからない、という方が多かったのが現実だと思います。

だから不安だけが残ってしまった。

ぜひこの記事を読み進めて頂き、あなたが行動して、快適な老後を迎える準備をしましょう。

この記事では、あなたがもう迷わずに、明確に何をすれば良いかお伝えします。

かくゆう私も定年退職後の資産が足りるのか不安を抱えている一人でした。

老後資金2000万円問題が話題になった時、私も不安を覚えいろいろと調べ始めました。

年金、税金、FX、副業などいろいろと本やインターネットで調べては、自分でできることを探す日々を過ごしましたが、一向に不安はなくなりませんでした。

平日、帰宅後はFXで儲けるため長時間パソコンとチャートのニラメッコ。

週末は家族を横目に副業で収入を増やそうといろいろなセミナーにお金と時間を費やしていました。

将来のためと思いながらも、妻と子供たちには申し訳ないという気持ちもありました。

ある時、手にした「ほったらかし投資」の本を読んで、私の考え方が一変しました。

とてもショックを受けました。

昭和44年男の私には、とうてい考え付かなかったことが書かれていました。

「お金に働いてもらう」

あたなはこんかこと考えたことありますか?

私が探していたのはこれだと思い、すぐに行動しました。

その日のうちに、証券会社の口座開設を申し込んでいました。

その日を境に、自分の行動と時間の使い方が大きく変わりました。

今の楽しみはスマホのアプリで自分の資産がどんどん増えていくのを見守ることです。

私が寝ている間に、お金が働いてくれます。

自分の大切な時間は、家族と楽しく過ごしたり、語学や資格を取るための勉強に全て使えます。

こんな素晴らしいことをぜひあなたにも体験して頂きたいと思っております。

どうぞ続きを読み進めてください。

不安を解消するための行動とは?

定年後のお金に関して不安と思うなら、その時間で行動しましょう。

行動することで不安はなくなります。

取るべき行動は、①節約 ②健康維持 ③投資 の3つです。

老後不安をなくす3つの行動

- 節約

- 健康維持

- 投資

節約、健康維持は容易にイメージができて、行動に移せると思います。

でも投資みたいなお金のことって、言葉も難しく、損をするイメージが強くて、腰が引けてしまいますよね。

今は、誰でも簡単に、投資で資産を作り出している時代です。

心を落ち着けて、安心して投資を始めることで、老後の資金問題の不安を解決しましょう。

迷わずに進められる具体的な手順を、カンタンにできるように説明していきますので、ぜひ読み進めてください。

カンタンな投資の始め方

投資といってもいろいろあって、何がいいのかさっぱりわからない方が多いと思います。

情報や選択肢が多すぎるんです。

それはそれで良いことですが、何が良いのかわからず、結果、何もしないことになってしまいますね。

安心して老後資産を作るポイントをお伝えします。

お金に働いてもらう方法です。

しっかり頭に入れてください。

老後資産を作るポイント

- ネット投資

- NISA

- 分散

- 積み立て

- 長期

この5つです。

具体的にそれぞれ説明します。とっても簡単です。

① ネット投資

積み立てを行うのは具体的には貯蓄や定期貯金ではなく、投資という手段をとります。

その場合、銀行の預金口座ではなく、証券会社の口座を開設します。

ネット投資と書きましたが、ネット投資の意味は、店舗を持たないインターネットだけで取引ができる証券会社、いわゆるネット証券が良いです。

店舗を構えている証券会社だと、投資のプロがたくさん居て、店員さんもたくさん居て、あなたはその人たちの分まで稼がなければなりません。

ネット証券なら、店舗がないため、人手も大幅にカットされて、スリムで効率の良い運営がされています。

証券会社は、ズバリ、楽天証券か、SBI証券を選んでください。

どちらを選んでも差はそれほどありません。

でももしあなたが楽天ユーザーなら、迷わず楽天証券を選んでください。

ポイントアップのメリットも享受することができます

② NISA

証券会社に口座を作った時、同時にNISA口座も作ります。

NISAという言葉は聞いたことあるけど、具体的にはどんなもの?と思う方に簡単に解説します。

NISAとは国が資産作りのために国民全員に勧めている免税制度です。

投資で儲けたお金のうち、およそ20%は税金で持っていかれます。

例ですが、1,000万円投資して、100万円儲けたらな、20%の20万円を税金に納めないといけないんです。

でもこのNISAは税金を払わなくていいんです。

つまり20万円得します。

すごくないですか?

使わない手はありません。

同じような免税制度で「iDeco イデコ」を見聞きした人も多いと思います。

これも免税してくれるメリットは大きいですが、月々の積み立てが少額すぎて、あと5年、10年で定年を迎える人にとっては、全く足りません。

迷わずNISA口座を作ってガンガン投資するのが得策です。

③ 分散

リスクを分散させるという意味です。

リスクとは、投資したお金が何かの問題でなくなってしまうという事です。

定年が近づいている我々は、今持っているお金を失うと取り返す時間が残っていません。

だから必ず安全な方法を取らなければなりません。

その一つの方法が分散です。

カゴに生卵を入れて道を歩いていたと仮定します。

次の瞬間、あなたは石につまづきカゴを落として、卵を全部割ってしまいました。

投資に当てはめると、ある会社の株を購入したけど、その企業の業績が悪く倒産し、全ての資産を失ったということと同じです。

リスクを分散するということは、ズボンのポケットや、背中にもう一つカゴを持っておいて、卵を分けておくことです。

一つの企業の株式に投資するのではなく、いろいろな企業に投資を分散されれば、どこかの企業がダメでも、他の調子の良い企業に助けてもらえます。

理屈はわかるけど、どうやればいいの?

その答えは、投資信託のインデックス型の商品に投資することで、分散になります。

投資信託は、投資のプロ(最近はAIのロボットもあります)が、あなたの代わりに、あなたのお金を運用します。

あなたが時間と労力をかけて運用するより遥かに確実にリスクを回避しつつ資産を増やしてくれます。

あなたはお金を準備するだけです。

投資のプロが運営しますが、その費用はとても安いものが多く出回っています。

わかるけど。

そんな夢のような商品あるの?

そんな夢のような商品はたくさんあります。

それは前章でもお伝えした、「投資信託のインデックス型の商品」なのです。

迷わないように1択にしました。

選ぶべきインデックス商品

・三菱UFJ eMAXIS Slim米国株式(S&P500)

数ある投資信託の商品の中でも、長い期間にわたり、人気ランキング1位を継続しています。

人気があると言うこと、つまり、多くの人が儲けている商品です。

損失したという人がいれば、それは金融危機などの都合で短期で手放してしまった人です。

この商品は金融危機を経験しても、今では利益がプラスに転じています。

迷わずこのeMAXIS Slim米国株式(S&P500)を長期で積立すれば、老後のお金の問題は解決します。

④ 積み立て

投資というと損をするのではないかという不安を抱く人は多いのではないかと思います。

老後の資産として目指しているものは、一攫千金を狙うというものではありません。

利益を生み出してくれる投資信託に、毎月定額でコツコツと投資するだけです。

難しいことはありません。

感情を殺して、何が起ころうと、あなたがお仕事をして収入を得ている間は、資金の許す限り、積み立てを続けるんです。

リーマンショックやロシアのウクライナ侵攻などの金融危機が起きたらと思うと不安だよなぁ

リーマンショック、ロシアのウクライナ侵攻など、世界情勢の急変の影響で金融危機が起こると、市場が急激に悪化します。

積み立て投資の場合、実はこのような市場の急変による株価の下落はチャンスです。

その理由を次の章でお話しします。

⑤ 長期

金融危機などの市場の急激な変動により、株価が急落して、多くの投資家が大打撃を受けたというニュースや報道を見たことがありますね。

短期的に考えると損害です。

株価が下落した時に、投資したものを手放なしてしまったら、損害が発生するでしょう。

長期的な目線で考えると実は株価下落はラッキーなんです。

どういうこと?

市場が悪化し、株価が下落した時は、毎月定額で投資している場合、株価が安いので多く株を買えることになります。

市況の悪化が長引けば長引くほど、下落幅が大きければ大きいほど、あなたは安く多く買うことができます。

要は、定年後あなたが必要な時に、買った時の価格よりも高くなっていれば大儲けです。

そのために必要なことが前の章で説明したリスク分散型のインデックスの商品ということになります。

紹介するインデックス商品では、必ず不況から立ち直ります。

市場が回復した後はまた成長を始め、我々の資産はプラスに転じます。

それは過去のデータが証明してくれています。

まとめ

ポイントをおさらいします。

投資で老後の資産を作るポイントは以下の5つ。

老後資金を作るポイント

- ネット投資 → 楽天証券 or SBI証券

- NISA → 儲けに対して免税

- 分散 → 投資信託でインデックス型の商品:三菱UFJ eMAXIS米国株式

- 積み立て → 何が起きても毎月定額を投資する

- 長期 → 定年後、市況が回復するまで引き落とさない

定年退職まで時間がない方は、迷うことなく今すぐ始めましょう。

楽天証券、SBI証券でググってください。

定年後の資金を確保する方法をお伝えしました。

心配はまだありますか?

心配することに時間を使うくらいなら、資産を作ることに時間を使いましょう。

すぐに行動しましょう。

迷ってる暇はありません。

ほったらかし投資をもっと勉強したい方に

会社にお勤めの50代からの投資は、やっぱりほったらかし投資しかありません。

もっと詳しくほったらかし投資を知りたい方に、わかりやすい書籍が出ていますので、ご紹介いたします。

投資以外の情報もあるので、とても興味が出てきますよ。

ほったらかし投資完全ガイド2023最新版

私はこの2022年版に出会って、考え方が大きく変わりました。

これは2023年の最新版です。

100%ムックシリーズ 完全ガイドシリーズ369 ほったらかし投資完全ガイド 2023最新版【電子書籍】[ 晋遊舎 ]

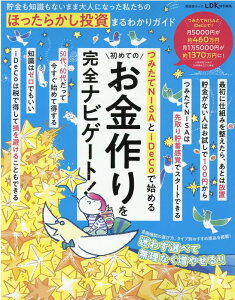

貯金も知識もないまま大人になった私たちのほったらかし投資まるわかりガイド

こちらもわかりやすくほったらかし投資を解説してくれています。

求めれば情報はたくさんあります。

貯金も知識もないまま大人になった私たちのほったらかし投資まるわかりガイド (晋遊舎ムック LDK特別編集)

7日でマスター 投資信託がおもしろいくらいわかる本

ほったらかしではないですが、投資信託のキホンを図解でわかりやすく解説してくれた本です。

7日でマスター 投資信託がおもしろいくらいわかる本 [ 株勉強.com代表 梶田洋平 ]

おわりに

いかがでしたでしょうか。

定年後の自分とご家族がどう生活しているかなんて想像するより、まずはお金に働いてもらって、お金の心配を少しでも減らす行動を起こすことが大切です。

このブログを読んだ後、すぐに行動してみてください。

最後まで読んでいただきありがとうございました。

この記事があなたのお役に立てることが出来たら、私も嬉しく思います。

これかも、いろいろな役に立つテーマで執筆していこうと思っています。

お気に入り、ブックマークに登録いただくと嬉しいです。